Một số cổ phiếu cần quan tâm ngày 13/6

VOV.VN - Công ty chứng khoán vừa đưa ra khuyến nghị một số mã cổ phiếu cần quan tâm cho phiên giao dịch hôm nay 13/6.

Khuyến nghị trung lập dành cho cổ phiếu NT2

Theo Công ty Chứng khoán KB Việt Nam (KBSV), doanh thu thuần quý I/2024 của Công ty CP Điện lực dầu khí Nhơn Trạch 2 (mã chứng khoán NT2) đạt 262 tỷ đồng (giảm 88% so với cùng kỳ) và lợi nhuận sau thuế ghi nhận lỗ 158 tỷ đồng, so với cùng kỳ là 234 tỷ đồng. Trong quý I/2024, sản lượng điện thương phẩm đạt 152 triệu kWh (tăng 8%). Sản lượng Qc đạt 127.89 triệu kWh, chiếm khoảng 84% sản lượng điện thương phẩm của NT2. Kết quả sụt giảm nghiêm trọng do giá chào bán điện của NT2 kém cạnh tranh hơn điện than trong bối cảnh giá than giảm.

Sau thời điểm tổ máy Tuabin khí tích lũy đủ 100.000 giờ vận hành trong quý I/2024, NT2 có ghi nhận một khoản thu nhập khác khoảng 70 tỷ đồng do đánh giá lại hàng tồn kho đối với vật tư dự phòng, khiến cho giá trị hàng tồn kho đối với vật tư và thu nhập khác tăng tương ứng.

Theo EVN, điện than là nguồn điện được tập trung huy động trong quý I/2024, đạt 41,33 tỷ kWh, tương đương 57,85% tổng sản lượng điện, dẫn tới công suất phát điện cực đại (Pmax) của nguồn điện này gần đạt công suất lắp đặt tối đa. Việc điện than được huy động tối đa công suất buộc EVN giảm công suất huy động nhằm đảm bảo tuổi thọ các nhà máy, qua đó là cơ sở cho việc gia tăng huy động điện khí và các nguồn điện khác.

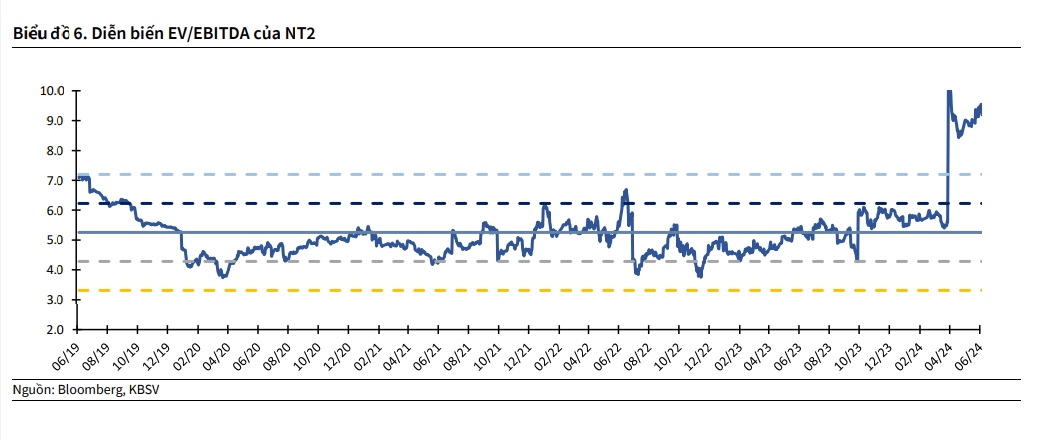

Dựa trên định giá FCFF và EV/EBITDA, triển vọng kinh doanh cũng như xem xét các rủi ro có thể phát sinh, KBSV khuyến nghị trung lập đối với cổ phiếu NT2. Giá mục tiêu là 23.100 đồng/cổ phiếu, cao hơn 0.9% so với giá tại ngày 11/6.

Khuyến nghị mua dành cho cổ phiếu DXG

Cũng theo KBSV, doanh thu quý I/2024 của Công ty CP Tập đoàn Đất Xanh (mã chứng khoán DXG) đạt 1.065 tỷ đồng (tăng 182% so với cùng kỳ năm ngoái), lợi nhuận sau thuế ghi nhận 31 tỷ đồng (so với mức âm 91 tỷ đồng của quý I/2023).

Kết quả kinh doanh ghi nhận sự hồi phục nhờ bàn giao khoảng 600 căn hộ tại dự án Opal Skyline và sự hồi phục của mảng môi giới với số lượng giao dịch tăng khoảng 30% so với cùng kỳ.

Trong năm 2024, Đất Xanh đặt mục tiêu sẽ hoàn thiện pháp lý các dự án tại khu vực phía Nam như Gem Riverside (TP. HCM), Gem Sky World (Đồng Nai), Opal Luxury, Park View, Park City, Opal Cityview (Bình Dương) để đảm bảo doanh số bán hàng trong giai đoạn 2024-2026.

Trên cơ sở thận trọng do quan sát thấy tiến độ phê duyệt pháp lý cho các dự án vẫn diễn ra tương đối chậm, chúng tôi ước tính doanh số bán hàng năm 2024 của đạt khoảng 1.200 tỷ đồng (tăng trưởng 5x), chủ yếu đến từ dự án Gem Sky World. Doanh số bán hàng năm 2025 sẽ có sự cải thiện rõ rệt hơn khi dự án Gem Riverside mở bán, đạt 5.650 tỷ đồng (tăng trưởng 5x).

KBSV ước tính doanh thu năm 2024 đạt 5.306 tỷ đồng (tăng 42% so với năm ngoái) và lợi nhuận sau thuế đạt 204 tỷ đồng (tăng trưởng 18%) nhờ bàn giao dự án Opal Skyline và hoạt động môi giới hồi phục từ mức nền thấp của năm 2023.

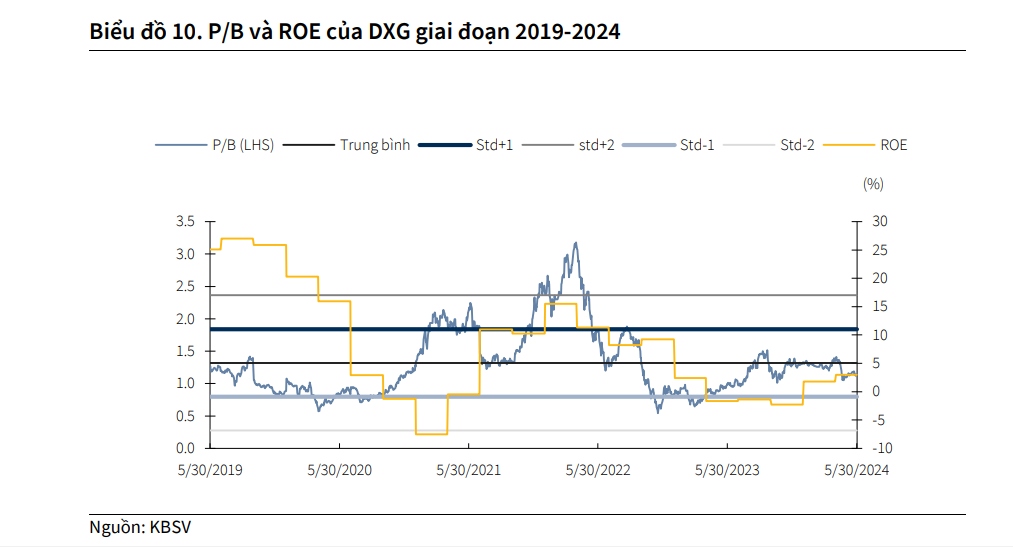

Cổ phiếu DXG hiện đang giao dịch ở mức P/B 2024fw là 1.1x, thấp hơn so với P/B trung bình 5 năm là 1.3x. Dựa trên triển vọng kinh doanh và kết quả định giá, KBSV đưa ra khuyến nghị mua với giá mục tiêu 20.100 đồng/cổ phiếu, cao hơn 22% so với giá đóng cửa ngày 11/6.

Khuyến nghị mua dành cho cổ phiếu PC1

Công ty Chứng khoán Yuanta Việt Nam (YSVN) khuyến nghị mua cổ phiếu CTCP Tập Đoàn PC1 (mã chứng khoán PC1), giá mục tiêu 34.268 đồng/cổ phiếu theo luận điểm đầu tư: Mảng khoáng sản đang được hưởng lợi nhờ giá niken hồi phục. Việc PC1 sở hữu 57,3% cổ phần của Công ty CP Khoáng sản Tấn Phát giúp cho PC1 tiếp cận với hoạt động khai thác quặng niken và đồng tại Cao Bằng. YSVN kỳ vọng doanh thu khai khoáng trong năm 2024 sẽ tăng 84% svck đạt 1.299 tỷ đồng, đóng góp 13% vào tổng doanh thu cả năm của PC1.

Ngoài ra, PC1 còn sở hữu 30% Western Pacific, hiện đang đầu tư vào KCN 159ha tại tỉnh Bắc Ninh. Nhóm phân tích dự báo khoản mục lợi nhuận từ công ty liên doanh/liên kết hoạt động trong mảng KCN của PC1 sẽ ghi nhận 100 tỷ đồng trong năm 2024.

PC1 đang đầu tư vào 2 nhà máy thủy điện: Bảo Lạc A (30MW) và thủy điện Thượng Hà (13MW). Yuanta cho rằng các nhà máy này sẽ bắt đầu vận hành thương mại vào năm 2026, và sẽ làm tăng tổng công suất thủy điện theo thiết kế của PC1 thêm 15%, lên 202MW.

YSVN kỳ vọng doanh thu năm 2024 đạt 10.341 tỷ đồng (+33% so với cùng kỳ năm trước).

Nhận định chứng khoán 13/6: Thị trường có thể tiếp tục đà tăng