Một số cổ phiếu cần quan tâm ngày 19/12

VOV.VN - Các công ty chứng khoán vừa đưa ra khuyến nghị một số mã cổ phiếu cần quan tâm cho phiên giao dịch hôm nay 19/12.

Nhận định chứng khoán 19/12: VN-Index có thể kiểm tra lại mức hỗ trợ 1.085 điểm

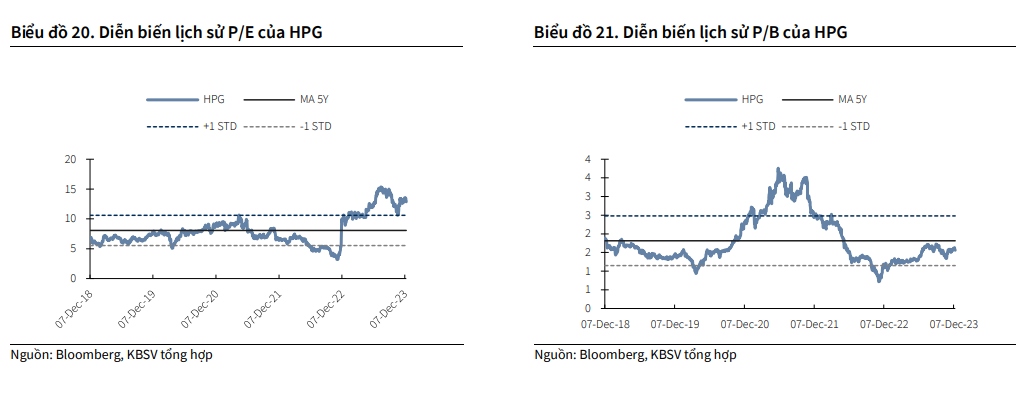

Khuyến nghị mua đối với cổ phiếu HPG

Công ty Chứng khoán KB Việt Nam (KBSV) cho biết, so với 2 quý năm 2023, doanh thu của CTCP Tập đoàn Hoà Phát (mã cổ phiếu HPG) giảm 3% so với quý trước và lợi nhuận sau thuế (LNST) tăng 37% so với quý trước nhờ: sản lượng tiêu thụ tăng 8% (tiêu thụ thép xây dựng tăng 17% nhờ kênh xuất khẩu) và giá nguyên liệu đầu vào giảm giúp biên lãi gộp tăng 178 bps so với quý trước.

Ước tính công suất sản xuất HRC ở mức 100% trong 4 quý năm 2023 (tương đương 750,000 tấn/quý), cùng với đó là tiêu thụ thép xây dựng tiếp tục được cải thiện nhờ xu hướng tích trữ hàng tồn kho của các đại lý trước khi HPG điều chỉnh giá bán KBSV ước tính biên lãi gộp HPG suy giảm trong 4 quý năm 2023 do giá quặng sắt và than cốc ước tính tăng trung bình 9% so với quý trước và 30% so với quý trước.

KBSV cho rằng giá nhập khẩu cạnh tranh tiếp tục tạo lợi thế xuất khẩu tới các thị trường Mỹ, EU, đồng thời, sản lượng sẽ được duy trì nhờ động lực gia tăng hàng tồn kho của các nhà phân phối trước mùa xây dựng.

Thị trường Bất động sản Dân cư tại Việt Nam có những dấu hiệu hồi phục trong 4 quý năm 2023 khi giá trên thị trường thứ cấp đã tạo đáy và số lượng giao dịch đất nền gia tăng. Kỳ vọng ngành Bất động sản dần hồi phục từ 2Q2024. Do đó, KBSV duy trì khuyến nghị mua với HPG, với lợi nhuận kỳ vọng ở mức 21% so với giá đóng cửa ngày 18/12/2023.

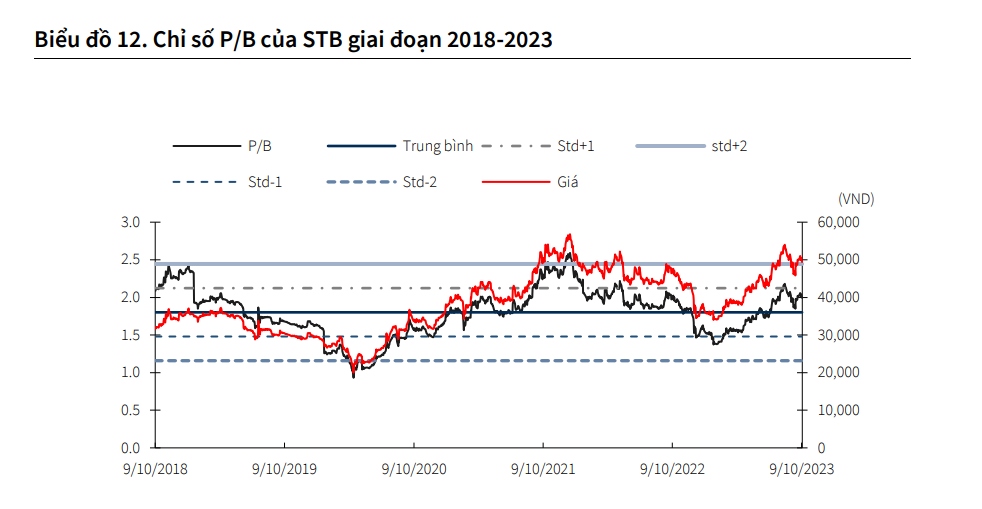

Khuyến nghị mua dành cho cổ phiếu STB

Theo KBSV, Quý III/2023, Ngân hàng TMCP Sài Gòn Thương tín (Sacombank, mã cổ phiếu STB trên sàn HOSE) có thu nhập lãi thuần đạt 4.851 tỷ đồng (giảm 15,7% so với quý trước và giảm 15,8% so với cùng kỳ năm ngoái); tổng thu nhập hoạt động đạt 5.927 tỷ đồng (giảm 12% so với quý trước, giảm 16% so với cùng kỳ). Chi phí trích lập dự phòng giảm mạnh so với các quý trước, đạt 827 tỷ đồng (giảm 37,2% so với quý trước, giảm 65,9% so với cùng kỳ) khiến lợi nhuận trước thuế đạt 2.085 tỷ đồng (giảm 12,1% so với quý trước, tăng 36,1% so với cùng kỳ).

NIM quý III/2023 đạt 3,7%, giảm 28bps so với quý trước, là quý giảm NIM thứ 2 liên tiếp do ảnh hưởng của chi phí vốn cao cùng chất lượng tài sản đi xuống gây ảnh hưởng đến thu nhập lãi của STB (giảm 6,97% so với quý trước). Theo quan điểm của KBSV, xu hướng giảm NIM chỉ mang tính tạm thời và sẽ hồi phục trong năm 2024 nhờ kiểm soát chi phí vốn tốt hơn.

Tỷ lệ nợ xấu quý III/2023 của STB đạt 2,2% (tăng 41bps so với quý trước), là quý có nợ xấu tăng thứ 4 liên tiếp. Trong khi đó, điểm tích cực đến từ nợ nhóm 2 của STB đạt 0,71% (giảm 44 bps so với quý trước) nằm trong nhóm những ngân hàng có nợ nhóm 2 thấp nhất. Trong kỳ, STB thực hiện trích lập dự phòng rủi ro cho vay khách hàng 333 tỷ đồng (giảm 60,5% so với quý trước) và trích lập 494 tỷ đồng cho trái phiếu VAMC (giảm 7,3% so với quý trước).

Dựa trên kết quả định giá, triển vọng kinh doanh cũng như xem xét các yếu tố rủi ro có thể phát sinh, KBSV khuyến nghị mua đối với cổ phiếu STB. Giá mục tiêu cho năm 2024 là 38.900 đồng/cổ phiếu, cao hơn 43,7% so với giá tại ngày 15/12/2023.

Khuyến nghị tích cực dành cho cổ phiếu CTG

Công ty Chứng khoán Agribank (AGR) cho biết, tính đến hết 30/9, tăng trưởng tín dụng của Ngân hàng TMCP Công Thương Việt Nam (Vietinbank, mã cổ phiếu CTG trên sàn HOSE) đạt mức 9% - cao hơn trung bình ngành 7% nhờ sự tăng trưởng tích cực cho vay của hai mảng Retail và SME. AGR dự kiến CTG sẽ đẩy mạnh tín dụng trong quý IV nhằm hoàn thành hạn mức tăng trưởng tín dụng cả năm 2023 là 13%.

Dự kiến lợi nhuận trước thuế cả năm 2023 của CTG đạt khoảng 23.500 tỷ đồng (tăng 12,4% so với năm trước) nhờ: Nền kinh tế vĩ mô 11 tháng của năm 2023 có nhiều tín hiệu khởi sắc và mặt bằng lãi suất tiếp tục giảm sẽ thúc đẩy nhu cầu tín dụng tăng những tháng cuối năm, đặc biệt là cho vay các nhà thầu và doanh nghiệp tham gia thực hiện các dự án hạ tầng công cộng; Tỷ lệ chi phí vốn giảm theo xu hướng lãi suất tiền gửi có kỳ hạn giảm và tận dụng nguồn vốn giá rẻ giúp tỷ lệ NIM cả năm của ngân hàng duy trì ổn định trên mức 3%.

Tỷ lệ nợ xấu của CTG đến ngày 30/9/2023 tăng nhẹ lên 1,3% từ mức 1,2% cuối quý II/2023 trong khi tỷ lệ hình thành nợ xấu tính đến ngày 30/9/2023 đã giảm trong bối cảnh nợ xấu toàn ngành có xu hướng tăng đến 2,2% – đây là tín hiệu tích cực cho giai đoạn chất lượng tài sản chịu áp lực nhất có lẽ đã qua. Điều này sẽ giảm áp lực trích lập dự phòng cho CTG cuối năm.

Nhờ việc đẩy mạnh trích lập dự phòng từ cuối năm 2022, tỷ lệ bao phủ nợ xấu (LLR) của CTG tính đến ngày 30/9/2023 đạt mức 172% - đứng thứ hai trong hệ thống. Bên cạnh đó, danh mục đầu tư của CTG tương đối an toàn với lượng trái phiếu Chính phủ và trái phiếu từ các tổ chức tín dụng chiếm tới 97,5% danh mục trái phiếu.

Do đó, AGR khuyến nghị tích cực dành cho cổ phiếu CTG với giá mục tiêu 30.000 đồng/cổ phiếu.